「個人事業主向けの事業資金で、審査が甘い業者はある?」

「個人事業主でも自己資金ゼロで借りられるおすすめの融資は?」

事業資金・運転資金の借入を検討している個人事業主の方は、このような疑問をお持ちなのではないでしょうか。

結論から申し上げると、事業資金の融資を行う際に審査が甘い業者はありません。

そこで今回は、事業資金の借入審査でブラックリストがNGになる理由やコロナ融資の期間、審査に通りやすいポイントを解説します。

自己資金ゼロで利用できる融資やおすすめビジネスローンも紹介するので、ぜひ参考にしてみてください。

個人事業主向けの事業資金!融資通りやすい・借りやすい銀行は?審査甘いビジネスローン

ここからは、事業資金を必要とする個人事業主の方が借りやすいビジネスローンを3つ紹介します。

- キャレント

- ファンドワン

- MRF

法人のみを対象としているビジネスローンが多いなか、こちらの3社は個人事業主への融資実績も多数あるので安心して利用できます。

事業資金の調達方法に悩んでいる方は、ぜひチェックしてみてください。

キャレント

出典:キャレント

「キャレント」は、即日融資を希望する事業者の方におすすめのビジネスローンです。

平日の14時までに審査が完了すれば、最短即日で融資を受けられるため、急な資金不足にも対処できます。また、1万円から利用でき、少額融資を希望する方にもおすすめです。

スピードに定評のある一般的なカードローンと審査時間がほぼ変わらないので、待ち時間を短縮したい方はぜひ利用してみてください。

| 利用限度額 | 1万円〜500万円 |

| 実質年利 | 7.8%〜18.0% |

| 審査時間 | 最短30分 |

| 融資までの日数 | 最短即日 |

| 担保・保証人 | 原則不要 |

| 融資対象 | 法人 |

ファンドワン

出典:ファンドワン

「ファンドワン」は、柔軟性の高い顧客対応を強みとしているので、ビジネスローンの契約が初めての方でも利用しやすいでしょう。

平日14時までにすべての手続きを完結できれば即日融資も可能なので、午前中の申し込みがおすすめです。

担保ありでの契約を受け付けているほか、赤字決済や他社借入中でも利用できるため、資金繰りにお悩みの方は気軽に相談してみてください。

| 利用限度額 | 30万円~5,000万円(最大1億円) |

| 実質年利 | 10.0%~18.0% |

| 審査時間 | 最短40分 |

| 融資までの日数 | 最短即日 |

| 担保・保証人 | 不要 |

| 融資対象 | 法人 |

MRF

出典:MRF

対面で相談しながらじっくり資金計画を立てたい方には「MRF」がおすすめです。MRFは対面契約を基本としており、利用者1人ひとりとの面談の機会が設けられています。

事業経営や資金繰りの知識に強い担当者から、財務的な課題を解決に導くサポートを受けられるでしょう。

多忙な事業者の方でも、担当者が指定場所まで出張してくれるので、わざわざ店舗まで申し込みに行く手間もかかりません。

土地や建物を担保とした高額融資も受けられるため、不動産をお持ちの方にもおすすめです。

| 利用限度額 | 50万円~3億円 |

| 実質年利 | 6.0%~15.0%(オーダーメイドプラン) |

| 審査時間 | 仮審査は24時間以内 |

| 融資までの日数 | 最短数日 |

| 担保・保証人 | 土地・建物に根抵当権設定連帯保証人原則不要 (※) |

| 融資対象 | 法人・個人事業主 |

※法人企業は代表者の連帯保証が必要な場合があります。

個人事業主向けの事業資金・運転資金!ブラックリストOKな審査が甘いところはある?

個人事業主向けの事業資金を貸してくれる業者に、ブラックリストでも借入できる審査の甘いところはありません。

なぜなら、融資を行う業者が利益を得るためには利息を上乗せした元金を回収する必要があり、未回収となった場合は大きな損失につながるからです。

審査を甘くすれば回収見込みの薄い人にお金を貸してしまう可能性があるので、ローン会社にメリットはありません。

また、ブラックリスト入りしている人は金銭感覚に信用性がなく、すでに金融事故の前例があるので簡単に貸してはもらえないでしょう。

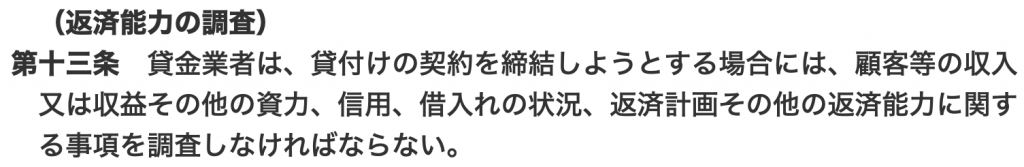

さらに、法的な側面から見ても審査を甘くするのは不可能といえます。というのも、貸金業法13条では、貸付の規定として以下の記載があるためです。

審査を甘くして誰彼構わずお金を貸す行為は違法となるので、真っ当な業者では返済能力の確実性を必ず確認されるでしょう。

逆に、ブラックリストでも貸してもらえるような審査の甘い業者は、ヤミ金をはじめとする違法業者の可能性が高いため注意が必要です。

個人事業主向けの事業資金・運転資金!コロナ融資はいつまで?

コロナ融資は「新型コロナウイルス感染症特別貸付」のことで、融資の申し込み期限は令和6年3月末までとなっています(令和6年2月現在)。

ただし、これまでに何度か申し込み期限が延長されているため、今後の感染状況次第ではさらに期限が延長される可能性もあるでしょう。

利用を検討している方は、日本政策金融公庫の公式サイトで最新情報を定期的に確認するようにしてください。

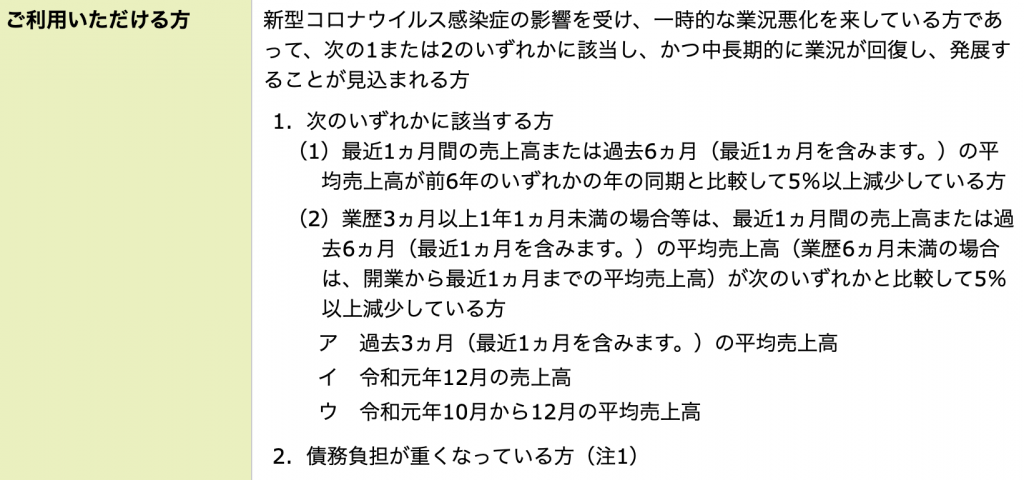

なお、新型コロナウイルス感染症特別貸付を利用できるのは、以下の条件に該当する個人事業主の方です。

また、利率や返済期限は以下の通りです。

| 融資限度額 | 8,000万円 |

| 利率(年) | 1.20%~2.40%(基準利率) ただし、6,000万円を限度として融資後3年目までは基準利率-0.5%、4年目以降は基準利率 |

| 返済期間 | 設備資金20年以内(うち据置期間5年以内) 運転資金20年以内(うち据置期間5年以内) |

| 担保 | 原則不要 |

低い年利で事業資金の融資を受けられるチャンスなので、借入を検討している個人事業主の方は早めに申し込みましょう。

個人事業主向けの事業資金!自己資金ゼロでも受けられる融資は?

自己資金ゼロに近くても利用できる、個人事業主向けの事業資金は以下の3つです。

- 新創業融資制度

- 挑戦支援資本強化特別貸付(資本性ローン)

- 地方自治体の制度融資

新創業融資制度と挑戦支援資本強化特別貸付は、日本政策金融公庫が融資母体となっています。

それぞれの特徴を解説するので、事業資金・運転資金が必要な事業者の方は参考にしてみてください。

新創業融資制度

「新創業融資制度」は新事業のスタートアップ支援を目的としており、他の融資制度と併用して利用する特徴があります。

融資要件は以下の通りです。

- 新たに事業を開始しようとしている、またはすでに事業を開始していて2期分の税務申告を終えていない

- 新たに事業を開始しようとしている、または事業開始後1期分の税務申告を終えておらず事業資金のうち10分の1が自己資金である

すでに開業済みの方は自己資金が必要にはなるものの、事業資金が100万円であれば10万だけ用意すれば借りられるので、申し込みやすいでしょう。

また、最大利率が3.6%となっており、一般的なカードローンの最大利率18%と比較しても5倍低い利息で事業資金を借りられる点が魅力です。

| 融資限度額 | 3,000万円(うち運転資金1,500万円) |

| 返済期間 | 各融資制度に定めるご返済期間以内 |

| 利率(年) | 2.40%~3.60% |

| 担保・保証人 | 原則不要 |

新創業融資制度に返済期間が明確に定められていないのは、基本的に他の融資と併用して利用する制度だからです。

ベースとなる融資制度によって異なるので、併用する融資の返済期間を確認してみてください。

挑戦支援資本強化特別貸付(資本性ローン)

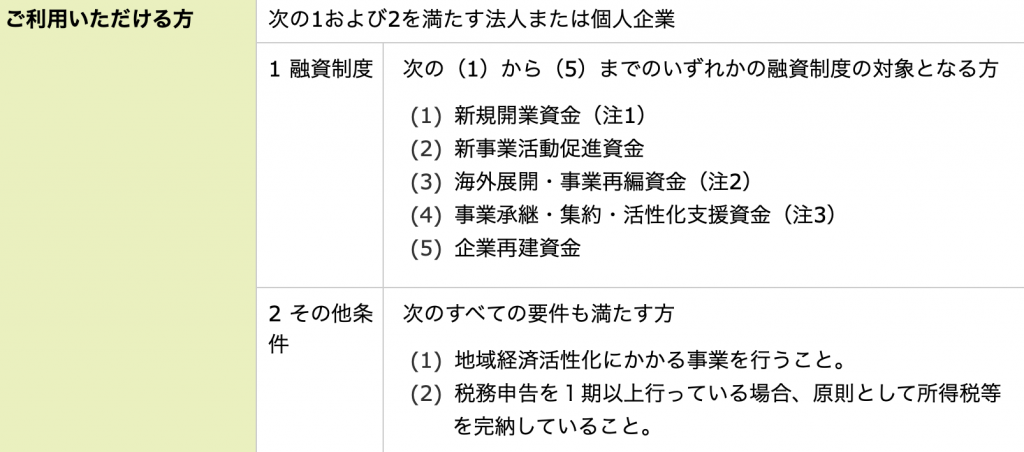

「挑戦支援資本強化特別貸付(資本性ローン)」は、経営者の財務面での強化や事業の円滑化を促進するための貸付制度です。

事業資金の融資を希望する個人事業主の方は、利用対象に当てはまるか、以下で確認してみてください。

出典:挑戦支援資本強化特例制度(資本性ローン)|日本政策金融公庫

融資の概要は以下の通りです。

| 融資限度額 | 7,200万円(別枠) |

| 返済期間 | 5年1ヵ月以上20年以内 |

| 担保・保証人 | 原則不要 |

| 融資条件 | 事業計画書の提出完済まで四半期ごとの経営状況の報告等 |

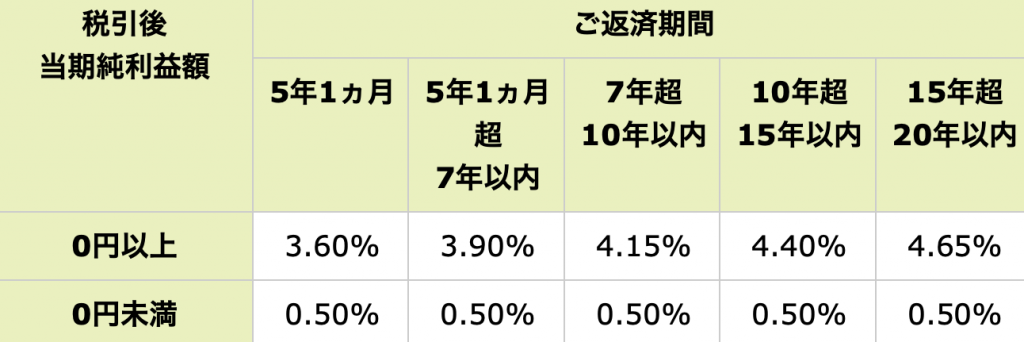

なお、挑戦支援資本強化特別貸付の利息は、1年ごとの純利益(税抜)によって変動する特徴があります。

出典:挑戦支援資本強化特例制度(資本性ローン)|日本政策金融公庫

返済期間は20年までと長めに設定されていますが、返済が長引くほど差し引かれる利息が大きくなるので、早めの返済を目指すとよいでしょう。

【挑戦支援資本強化特例制度(資本性ローン)の詳細はこちらから】

地方自治体の制度融資

地方自治体でも、個人事業主向けに独自の制度融資や助成制度を設けているケースがあります。

公的融資制度と同様に低金利で借りられるので、銀行で融資を受けるよりコストを低く抑えられるでしょう。

ただし、すべての地方自治体で個人事業主向けの制度融資があるとは限らないため、注意してください。

まずは事業所の所在地を管轄する地方自治体に問い合わせて、利用できる制度融資が実施されていないかどうかを確認してみましょう。

個人事業主向けの事業資金・運転資金!審査に通りやすいポイント

事業資金・運転資金の融資を受けたい個人事業主の方は、審査に通りやすいポイントを押さえておきましょう。

- 事業計画を明確にする

- 担保ありで申し込む

- 借入希望額を低くする

これらのポイントを押さえたうえで融資に申し込めば、業者からの信頼を得られやすくなるでしょう。

事業計画を明確にする

事業資金・運転資金を借入れたい方は、事業計画を明確にしておく必要があります。金融業者にとって、事業計画は断続的な収益を見込めるかどうかを判断するうえで大変重要です。

収益が不安定な個人事業主に事業資金を融資したとしても、返済してもらえなくなる可能性があります。

そのため、信憑性の高い事業計画書を提出すれば、事業の将来性を認めてもらいやすくなるでしょう。

事業目標や必要な金額だけでなく、用途や見込まれる売上を数値・グラフを用いて具体的に提示してみてください。

担保ありで申し込む

不動産を所有していて、個人事業主向けの事業資金を借りたい方は、担保ありで申し込むのも1つの方法です。

担保は返済金が未回収になった際の保険とみなされるので、あれば審査で有利になりやすいでしょう。

また、担保を用意すると返済の意思が強いと印象付けられるため、融資金を増額できる可能性があります。

審査をスムーズに通過したいのであれば、所有している財産を有効に活用してみてください。

借入希望額を低くする

借入希望額を低くしておくと、業者側から返済の確実性を認めてもらいやすくなります。

事業資金は総量規制(年収の3分の1以上は借入不可)の対象外ではありますが、借入希望額が高額になるほど未回収リスクが上がるからです。

規制がないので借入額を自由に決められるとはいえ、あまりにも身の丈に合わない金額を希望するのは無謀といえます。

事業の収入証明書(確定申告書)や事業計画を元に、見込まれる収益に見合った額で借入希望額を設定しましょう。

まとめ

個人事業主の方が事業資金の融資を希望する際には、日本政策金融公庫(国金)や地方自治体で利用できる制度を探してみましょう。

上記でおすすめしたビジネスローンは自己資金ゼロで利用でき、融資までの期間も短いので、借入先に迷っている方は検討してみてください。

申し込む際には必要最低限の希望借入額で、明確な事業計画を伝えることが大切です。

コメントを書く